Un error cotidiano con consecuencias estructurales

En muchas pymes y sociedades pequeñas, la frontera entre la economía personal del socio y la de la empresa es difusa. Este solapamiento suele justificarse por confianza, agilidad o costumbre, pero desde el punto de vista fiscal y mercantil constituye uno de los errores más recurrentes y más fácilmente detectables por la Administración.

Mezclar renta personal y empresarial no es un fallo menor: desvirtúa la contabilidad, debilita la defensa ante inspecciones y genera regularizaciones automáticas.

Confundir “mi empresa” con “mi dinero”

Uno de los errores de base es tratar la cuenta de la empresa como una extensión de la personal. Disposiciones de fondos sin justificación, pagos personales con tarjetas corporativas o ingresos no documentados son prácticas habituales que rompen la trazabilidad contable.

Desde el punto de vista fiscal, estas operaciones suelen recalificarse como retribuciones encubiertas o liberalidades no deducibles.

Fuente:

Agencia Tributaria

Gastos personales imputados como gastos de empresa

La imputación de gastos personales como gastos deducibles es uno de los focos clásicos de regularización. Vivienda, vehículos, viajes o suministros mal justificados suelen ser objeto de revisión prioritaria.

Cuando no existe una afectación clara a la actividad, el gasto pierde su carácter deducible y puede generar sanción adicional.

Fuente:

Agencia Tributaria – Gastos deducibles

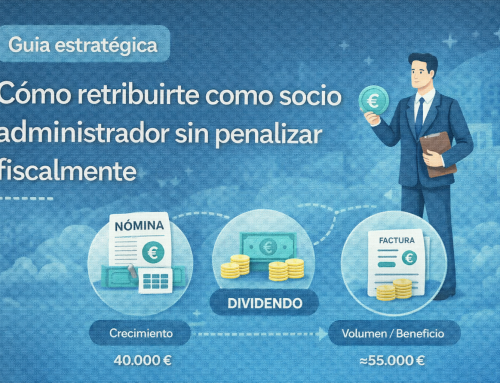

Retribuciones encubiertas y dividendos de facto

Disposiciones de fondos sin acuerdo societario, sin nómina o sin factura suelen calificarse como retribuciones encubiertas. En sociedades, esto puede implicar:

-

regularización en IRPF del socio,

-

pérdida de deducibilidad en el Impuesto sobre Sociedades,

-

recargos y sanciones.

En determinados casos, la Administración recalifica estas salidas de dinero como dividendos encubiertos.

Referencia normativa:

BOE – Ley 27/2014 del Impuesto sobre Sociedades

Cuentas corrientes con socios sin control

Las cuentas corrientes entre sociedad y socios son una herramienta válida si se gestionan correctamente. El problema aparece cuando se utilizan de forma permanente, sin documentación ni criterio, convirtiéndose en un cajón de sastre contable.

Un saldo recurrentemente deudor del socio es una señal de alerta clara para la Inspección.

Impacto mercantil: más allá del impuesto

Mezclar patrimonios no solo tiene consecuencias fiscales. Desde el punto de vista mercantil:

-

se debilita la separación patrimonial,

-

se compromete la responsabilidad limitada,

-

se pone en riesgo la posición del administrador.

En escenarios de conflicto o insolvencia, esta confusión puede tener consecuencias personales relevantes.

Referencia normativa:

BOE – Ley de Sociedades de Capital

Por qué es un error que se detecta tarde

Este tipo de prácticas no suele generar problemas inmediatos. El riesgo se acumula ejercicio tras ejercicio hasta que aparece una inspección, una auditoría o un tercero exige claridad contable.

Cuando se detecta, la regularización suele abarcar varios ejercicios, multiplicando el impacto económico.

Separar bien protege más de lo que parece

Mantener una separación estricta entre renta personal y empresarial no es una obsesión formalista. Es una medida de protección fiscal, mercantil y patrimonial que refuerza la posición de la empresa y de sus socios.

La disciplina contable es una herramienta defensiva.

La prevención empieza en la estructura

En Aranguren ayudamos a empresas y profesionales a revisar su estructura jurídica desde una perspectiva consultiva integral, alineando fiscalidad, mercantil, contabilidad, finanzas y ámbito laboral. Este enfoque se ve reforzado por nuestra colaboración estratégica con JLCasajuana, despacho jurídico full-service con más de cuarenta años de trayectoria anticipar contingencias y reforzar la seguridad jurídica de las estructuras empresariales.

Porque en fiscalidad, los errores cotidianos son los que más caro salen.